隨著“京東系”的京東工業12月11日在港交所敲響IPO的鐘聲,今年以來,在港股IPO的企業,不多不少正好100家。數據顯示,隨著京東工業掛牌港交所,年內已有100家公司在港股上市,實際募資總額約2700億港元。

而去年同期,港股市場共有63家公司上市,募資總額約834億港元,一下子增加了兩倍還多。集資額全球排名自2019年后,再度登上全球首位。而整個2025年,?全球募資額最大十家的IPO有3宗來自港股(寧德時代、紫金黃金、三一重工),有力見證了全球IPO環境的改善。

過去五年港股IPO集資額及排名

數據來源;畢馬威、獅子山下

2025港股打新

火到發燙

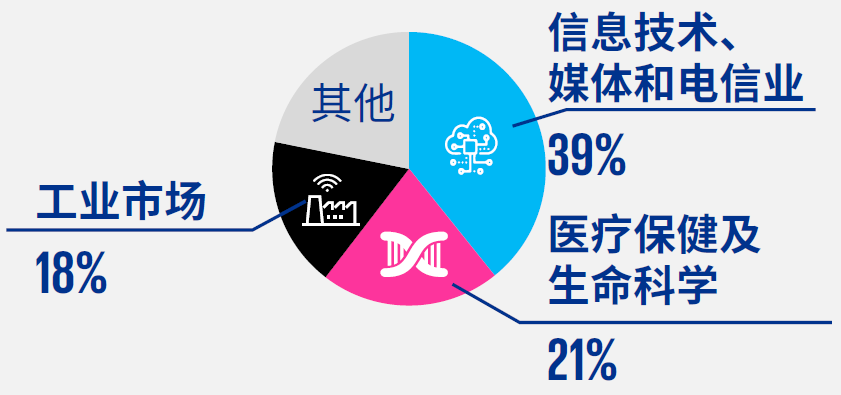

這還不是終點:據上海證券報等整理,就在本月,港股市場還將陸續迎來果下科技、希迪智駕等知名公司鳴鑼上市,港股新股隊列將持續擴容。據畢馬威統計,截至今年12月7日,港股IPO市場錄得316宗上市申請的歷史高位(未考慮),較2024年底激增267%。行業分布于TMT,生命科學和工業市場等多個領域。

近年港股IPO數量及正在處理的IPO行業分布

圖片來源:畢馬威

明年的故事,或許更精彩:據畢馬威預計,隨著內地持續推動科技創新與新經濟領域的發展,料明年將有不少內地高科技企業赴港上市,明年港股新股上市宗數將達180宗至200宗,全年IPO集資額有望達到3500億港元,預料穩居全球頭三位。

和前幾年相比,2025年港股的IPO,除了數量創下新高,募資額再登全球之巔外,還有一些鮮明的時代特點:港股,正在成為“新資本”的應許之地!

首先是“A+H”上市的公司越來越多:數據顯示,在今年登陸港股市場的公司中,有18家公司本身已是A股上市公司。而過去五年,共有15家A股公司在港上市,包括2024年的3家、2023年的1家、2022年的4家、2021年的2家和2020年的5家。這也意味著,今年在港股上市的A股公司數量,已超過前五年的總和。

A股公司在港股不但上得更多,而且“跑得更快”:據畢馬威統計,今年A+H上市平均時間為4到6個月,其中最快的一宗僅用了3個月。而它,不是別人,正是大名鼎鼎的寧德時代:2月11日遞表,5月20日正式掛牌,從遞表到成功上市,總計耗時約?3個月,成為了今年“A+H”上市進程中的速度標桿!

此外,正在謀求港股上市的A股公司隊伍也越來越龐大。據上海證券報,僅在12月,就有孩子王、新諾威、三環集團、紫光股份、安克創新、傳音控股、大族數控、鼎泰高科這8家A股公司正式向港交所提出上市申請。

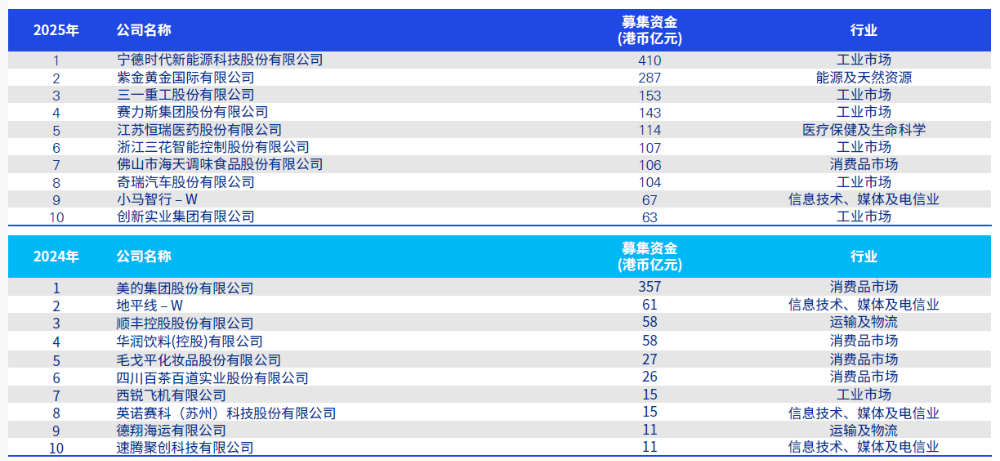

在港股年內募資總額排名前十的公司中,有6家公司是A股上市公司。Wind數據顯示,寧德時代的實際募資總額超過400億港元,三一重工、賽力斯、恒瑞醫藥、三花智控、海天味業的實際募資總額均超過100億港元。

除了上述A股明星公司,港股年內募資總額排名前十的還有紫金黃金國際、奇瑞汽車、小馬智行-W、創新實業。經計算,這10家公司合計募資總額占港股年內所有新股合計募資總額超五成。

近兩年港股前十大IPO的變化

圖片來源:畢馬威

港股的“三板斧”

2025年的港股IPO熱潮,可以用“三板斧”來總結:新經濟(新消費為主)、生物科技、特專科技!

2025港股IPO“三板斧”

圖片來源:畢馬威

首先看新經濟:這一年募資總額達到1,587億港元,比起2024年的228億港元)大幅增長,IPO宗數也由2024年的34宗增長到58宗,反映新經濟板塊融資活躍度顯著提升,新經濟企業上市數量明顯增加,其中具有代表性的企業,無疑是茶飲“巨頭”蜜雪冰城!

其上市首日股價大漲超43%,市值突破千億港元,不僅一舉成為年內港股最大IPO,更以超過1.8萬億港元的認購金額刷新市場紀錄,打破了此前新茶飲企業上市必破發的“魔咒”,強勁提振了市場對消費類新經濟的信心,直接證明了國際資本對中國新消費模式的認可。

同時,港股這一國際化的資本平臺,不僅為蜜雪冰城提供了加速全球擴張的“燃料”,更將其獨特的供應鏈與下沉市場模式,塑造為全球投資者理解中國新經濟韌性與潛力的一個關鍵樣本。二者結合,共同強化了港股作為新消費企業首選上市地的標桿形象——這種模式也適用于其他企業!

如果說新經濟是港股活力的代表,生物科技則是增長極為迅猛的先鋒。上市宗數從2024年的4宗激增至2025年的14宗。募資總額達到港幣125億元,相比于2024年的港幣15億元增長極為顯著,顯示市場對生物科技板塊的投資熱情高漲,其中包括多家創新藥公司!

隨著全球生物科技投資回暖,以及南向資金的持續流入,市場流動性非常充裕。同時許多公司經過數年研發,管線進入中后期,迎來了需要上市融資推進商業化的關鍵節點,作為全球金融中心,中國香港理所當然成為其上市首選!

至于特專科技,更是制度創新的“試驗田”,代表了這里金融業的未來:全年募資總額39億港元相比2024年的29億元港元保持穩定增長。相關IPO宗數3宗,數量與去年持平。

近年來,港交所通過一系列制度優化上市程序,吸引了不少新公司上市。2024年10月,將新股上市審批時間縮短至40個營業日,符合條件的A股公司新股上市審批時間進一步壓縮至30個營業日,顯著提升上市效率。

同年12月,港交所提出優化IPO價格發現機制與公開市場要求,致力于構建更完善、更具吸引力的上市環境。2025年5月,推出“科企專線”,允許特專科技公司及生物科技公司以同股不同權結構、選擇以保密形式遞交IPO申請,精準吸引新興產業企業。但與此同時,投資者也越發謹慎,更關注企業的商業化前景和真實技術水平。

資本“活水來”,則為市場注入充足流動性。一方面,南向資金持續流入:年初至今,南向資金凈流入港股超過12909.3億元人民幣,較去年同期凈流入多89.7%。另一方面,國際資本也積極參與,例如創新藥企的基石投資中常見外資身影。A股龍頭企業(如寧德時代、恒瑞醫藥)來港發行H股,也吸引了龐大的全球資金認購,共同分享新時代中國的紅利。

然而發展中的問題,需要發展來解決:整個2025年,港股IPO在一片欣欣向榮,大干快上的氣氛中,也有些許不和諧的聲音——招股書質量,引發監管層的關注!

快速IPO,也要保證質量

據媒體報道,有消息稱香港證監會、港交所近日聯名致函IPO保薦人,旨在確保提交的上市申請文件的數據內容完整并維持高質素。該信函統一發給了所有具備IPO保薦資質的投資銀行。

雖然信函表露出對IPO上市申請質量的擔憂。不過某投行人士表示,監管關注的重點是保證質量,目前并未明確要求撤回已遞交的IPO申請。

聯合信函中提到,部分申報材料質量欠佳引人擔憂,某些從業者可能不熟悉相關監管要求,且/或缺乏處理港股新上市申請的充分經驗。

據券商中國等,目前港交所擬IPO上市申請已超過300家,個別投資銀行為了抓住機遇搶占市場,可能團隊經驗不足或人手儲備有限,部分IPO上市申請文件存在粗制濫造的現象,甚至在一些關鍵階段未按規定的時間表和流程推進。

據了解,IPO申報材料的質量下滑,可能有港股IPO融資火爆的背景下投行人手儲備不足的原因,畢竟今年港股IPO融資額超過去年兩倍多,可能創下近四年新高,部分投行項目儲備多,但團隊產能不足,不得不重啟招聘計劃。

在港股IPO市場中,機構對保薦人機會的爭奪最為激烈,能夠成為大型新股的保薦人甚至是獨家保薦人,往往彰顯著該投行的實力。隨著2025年的港股IPO火爆,中資券商與外資投行的格局也在發生著微妙的變化。

根據瑞恩資本統計,在過去的24個月(2023年12月到2025年11月),共有55間券商,以上市保薦人、聯席保薦人的身份參與保薦工作。在這55間券商中,中資券商32間(占58.2%),外資券商13間(占23.6%),港資券商10間(占18.2%)。

就今年前十一個月的數據來看,這55間券商中的38間,參與91家新上市公司(不包括2家簡易方式從GEM轉主板)的保薦工作。其中排名前四的券商(中金、中信、華泰國際、招銀國際)全系中資券商,摩根士丹利和高盛排名五六名。可見中資券商在項目獲取與執行上,已經優勢明顯!

和外資投行國際化的團隊類似,面對港股IPO的火爆,中資券商同樣可以采取從內地借調人才的方式應急。但據券商中國了解,部分從內地借調或新招聘的投行人員對港股的監管要求或上市流程不夠熟悉,經驗不足以致出現申請文件質量下降及過分夸大等不合格行為。

在保薦的質量遭遇監管問詢的同時,部分新股的上市進程出現意外狀況,也給今年港交所的IPO狂熱稍許降了降溫!

海西新藥原定10月17日上市,卻在上市前一晚突然公告延遲3日掛牌,理由是需額外時間完成分配結果公告定稿及獲取監管批準,其聯席保薦人為華泰國際和招銀國際。上市流程的臨時中斷,難免給人聯想!

更值得警惕的是破發潮的悄然抬頭。截至12月10日,11月以來上市的19只港股新股中,8只首日破發,破發率接近半數,與年初的低破發率形成鮮明對比,其中不乏一些知名企業。

11月6日,小馬智行-W與文遠知行-W同日上市雙雙破發,前者開盤跌10.79%,最終收跌9.28%,后者首日收跌9.96%。12月5日,遇見小面與天域半導體同步上市遭遇重創,分別收跌27.84%和24.97%,即便天域半導體有華為、比亞迪等頭部企業加持仍未能幸免。這強有力地提醒投資者,市場已回歸基本面審視,新股的質量和估值合理性遠比概念和熱度更重要。

尾聲

展望未來,港股在擁抱新經濟、推進制度創新中重獲動能,集資額重登全球榜首的成績值得肯定。然而,熱潮之下,上市文件質量與新股表現分化等隱憂也浮現眼前。投資者在參與時尤需保持清醒,理性審視公司基本面與估值,避免盲目追逐“打新”熱潮。唯有市場各方秉持質量與長遠視角,方能助推港股行穩致遠。

免責聲明

(上下滑動查看全部)

任何在本文出現的信息(包括但不限于個股、評論、預測、圖表、指標、理論、任何形式的表述等)均只作為參考,投資人須對任何自主決定的投資行為負責。另,本文中的任何觀點、分析及預測不構成對閱讀者任何形式的投資建議,亦不對因使用本文內容所引發的直接或間接損失負任何責任。投資有風險,過往業績不預示未來表現。財經早餐力求文章所載內容及觀點客觀公正,但不保證其準確性、完整性、及時性等。本文僅代表作者本人觀點。