文:澤平宏觀團隊

北京時間12月11日凌晨,美聯儲下調聯邦基金利率25bp至3.5%-3.75%,并宣布將于12月12日開始購買3年以下美國國債,首月400億美元。

核心觀點:

一是,美聯儲如期降息25bp,并啟動擴表。美聯儲降息25bp至3.50%-3.75%,并宣布12月12日起每月購買400億美元短期國債。此為2025年以來第三次降息,主要基于:通脹影響弱于預期、就業市場壓力顯現、高利率推升實體經濟成本,以及為2026年預留政策空間的謹慎考量。

二是,“風險管理式”降息,決策基于不完整數據。本次降息在關鍵數據(非農、CPI)未公布、內部分歧較大的背景下實施,屬于“信息盲區”中的風險預防操作。鮑威爾釋放“等等看”信號,暗示需待明年1月數據進一步明確后再做判斷。

三是,展望2026年美聯儲貨幣政策,溫和寬松是主基調。?美國經濟呈現“就業降溫但未衰退、通脹回落仍高于2%目標”的特征。2026年政治因素將進一步校準政策:5月傾向寬松的人更可能接任主席(目前哈西特概率高),但需平衡政治訴求與央行獨立性,且票委結構可能偏鷹;11月大選前白宮將施壓降息,但不愿承擔通脹反彈風險。這決定了美聯儲不會大幅寬松,僅以適度操作托底增長。

四是,受鮑威爾鴿派表態和美聯儲擴表影響,寬松交易開啟。大類資產表現為美股上漲;美元走弱、利好非美資產;2年期美債收益率下行,利好黃金和有色金屬。需注意的是,當前全球市場估值較高且AI泡沫言論升溫,短期或現調整與獲利了結,但長期利好邏輯未變。

五是,美聯儲降息對中美經濟均形成利好。?對美而言,降息可降低利率成本、支撐消費與融資,為經濟軟著陸爭取空間;對中國則打開外需改善、資本流入、政策寬松的窗口期,美國需求提振利好中國出口,中美利差改善將吸引外資流入,北向資金已現增持趨勢,也為國內貨幣政策寬松提供條件。

全球貨幣政策轉向寬松的趨勢已經明確。中國經濟潛力大,只要全力拼經濟,啟動新一輪大規模經濟刺激,則東升西降和信心牛可期。

1??12月議息會議:年內第三次降息25bp,技術性擴表

本次美聯儲議息會議的核心內容可歸納為以下四個方面:

第一,本次會議為偏鴿派降息,降息25bp、鮑威爾發布會多次強調就業的非線性惡化風險。經過2022-2023年連續11次加息對抗通脹后,美聯儲于2024年9月開啟新一輪降息周期,此次降息是2025年以來的第三次降息,下調聯邦基金利率25bp至3.50%-3.75%,今年累計降息75bp。

第二,12月12日開啟技術性擴表(RMP),首月購買400億美元3年以下美國國債,旨在向市場提供充足的流動性緩沖,維護其正常運轉,非刺激經濟的QE。主要因為前期縮表和財政部大量發債、政府關門TGA抬升的背景下,銀行體系準備金水平已降至相對低位,年末資金又偏緊,明年4月繳稅季TGA的大幅上升也會大量抽取準備金,因此美聯儲通過買短期國債向體系“補水”,保證聯邦基金利率牢牢待在目標區間內、貨幣市場運行順暢。

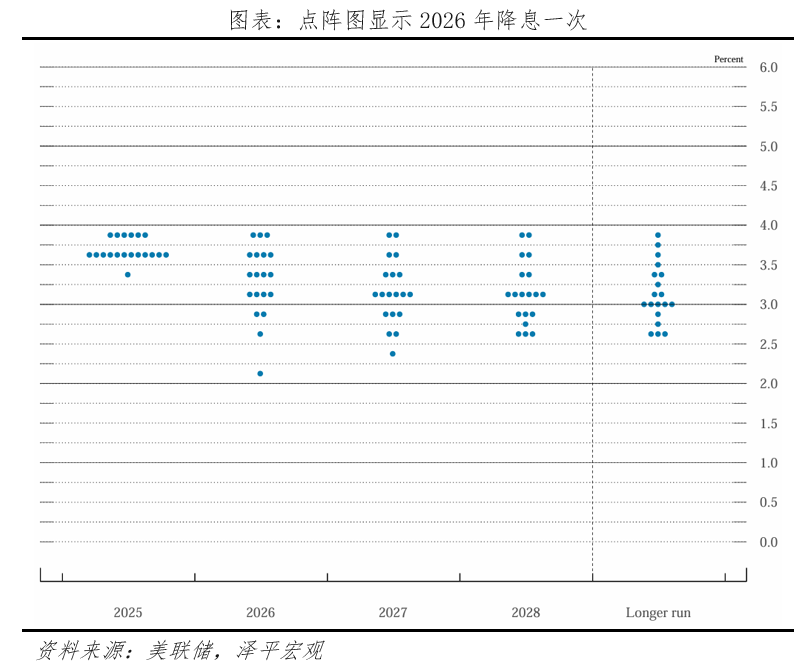

第三,美聯儲對經濟預期樂觀,上調GDP預測,下調通脹預測,鮑威爾在新聞發布會上表示,主要是因為AI對美國生產力的提升;以及關稅對通脹的壓力緩和。與9月經濟預測摘要(SEP)比,12月預測GDP增長上調0.1個百分點,為1.7%;PCE、核心PCE預測值均下調0.1個百分點,分別為2.9%和3.0%,失業率未變。

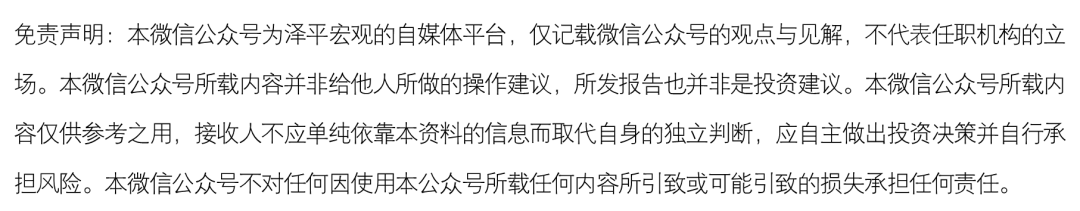

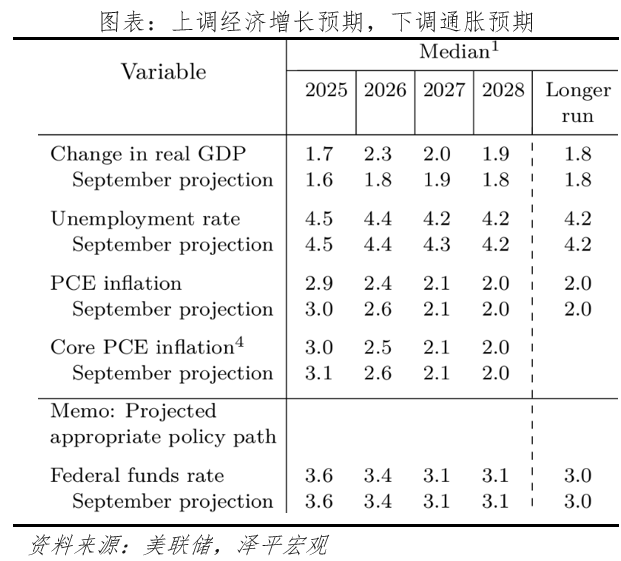

第四,點陣圖與市場預期存在分歧,2026年路徑高度不確定,我們認為鮑威爾任期內依舊采取數據依賴、邊走邊看的謹慎立場。點陣圖顯示2026年降息一次,而市場定價降息兩次。這主要基于四點現實約束:一是,FOMC內部分歧巨大,本次決議以9票贊成、3票反對驚險通過,三位反對者中一人主張更激進的降息50個基點,兩人主張維持利率不變,凸顯委員會對經濟前景與政策節奏缺乏共識。二是,決策依據的數據并不完整,12月會議前關鍵的非農與CPI數據均未發布(分別在12月16日和18日公布),美聯儲相當于在“信息盲區”中操作。三是,鮑威爾在發布會上明確釋放了“等等看”信號,暗示需待明年1月獲得更充分數據后再做判斷。四是,2026年面臨復雜的政治環境,包括新任美聯儲主席可能偏鴿、中期選舉帶來政治壓力等,這些因素都將加劇貨幣政策的不確定性。

2??原因:就業市場顯著降溫、利率敏感型行業承壓、平穩過渡到2026年

本次美聯儲宣布降息25個基點,主要基于以下三個驅動因素:一是通脹壓力緩解與就業市場疲軟形成的政策切換窗口;二是高利率對消費與投資需求的抑制效應持續顯現;三是采取風險管理策略,為經濟下行提供緩沖并為未來政策預留空間。具體來說,

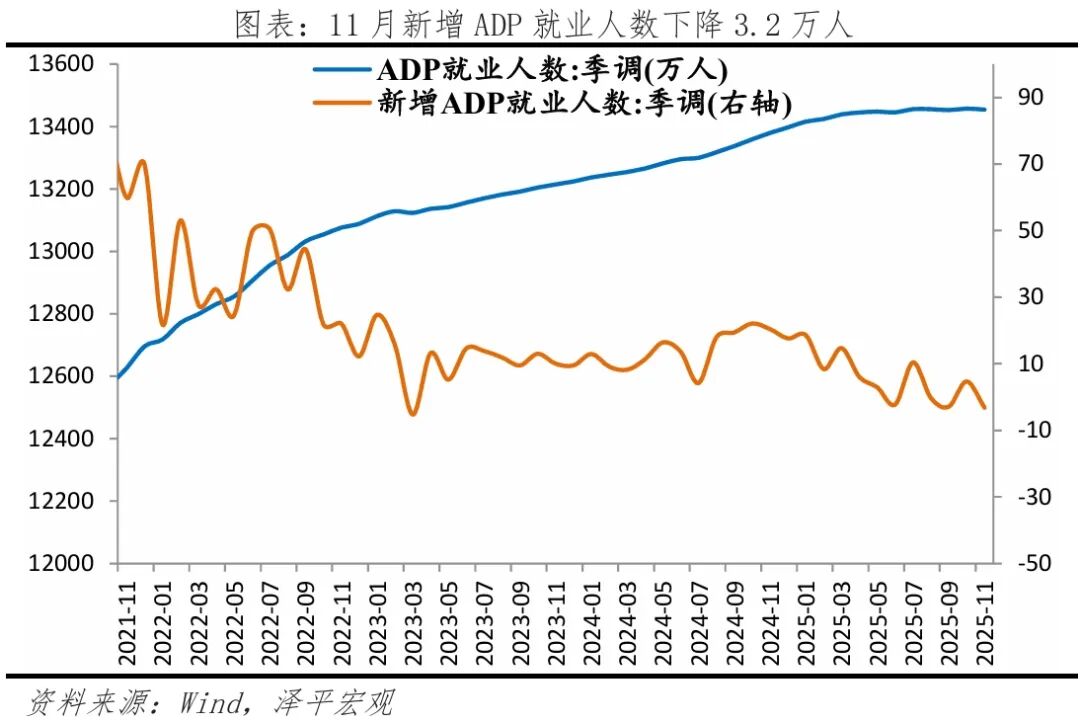

第一,關稅對通脹的實際影響弱于預期,疊加通脹預期回落,使得就業市場的顯著下行壓力是政策調整的更優先考量。4月對等關稅實施后,市場對通脹的擔憂并未轉化為現實;美國企業多以自身利潤吸收關稅成本,消費者承擔比例僅一成左右,這使得關稅對通脹的拉動遠低于預期。9月美國PCE與核心PCE同比均穩定在2.8%,通脹預期降溫,12月密歇根大學1年通脹率預期降至4.1%,創今年2月以來新低。與之形成鮮明對比的是就業市場的疲軟;11月“小非農”ADP數據顯示私營部門就業減少3.2萬個,為2023年3月以來最大降幅,與市場預期的增加2萬個反差強烈。

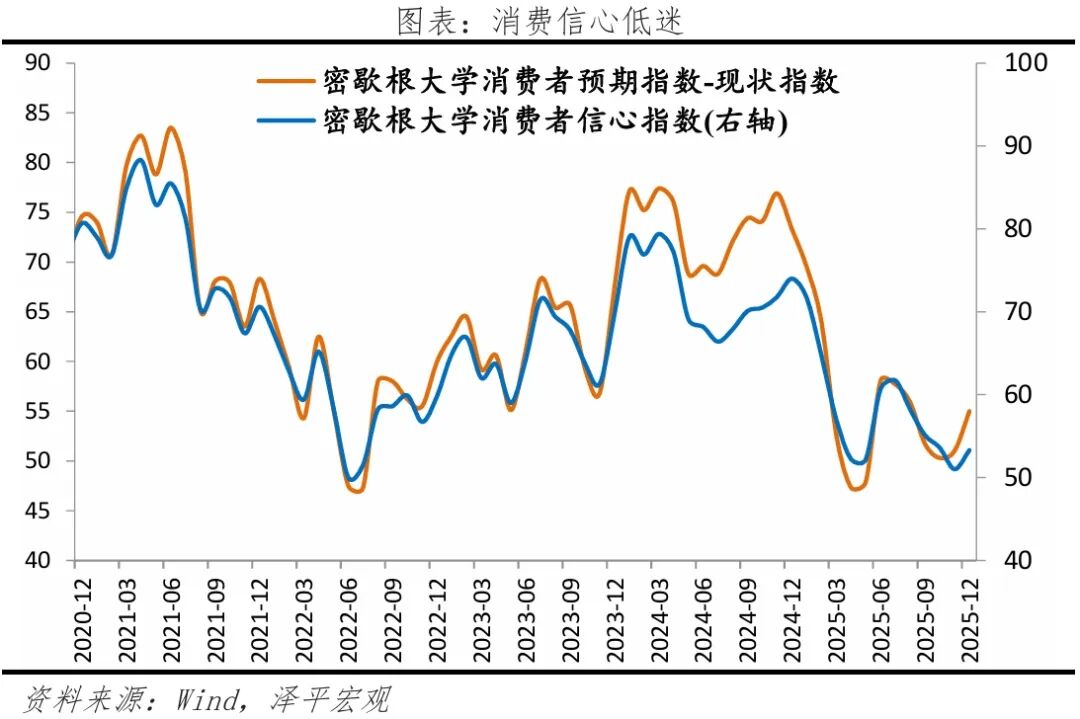

第二,美國經濟雖保持溫和擴張,但高利率環境下,消費成本和企業融資成本顯著上升,傳統利率敏感型行業的需求受到明顯抑制。中低收入群體的流動性已捉襟見肘,美國家庭在疫情期間積累的超額儲蓄在2025年三季度已基本耗盡,2025年Q3信用卡貸款拖欠率為2.98%,汽車貸款拖欠率為3.81%,信用卡拖欠率及汽車貸款違約率均創下自2010年以來的新高。消費者信心低迷,密歇根大學12月消費者信心指數為53.3,同比下降28%。2025年11月,穆迪Baa級企業債收益率已升至5.86%,較2024年同期上升約50個基點,高收益債券平均收益率維持在6.6%以上,企業實際借貸成本創2009年以來新高。與此同時,住宅建筑活動急劇萎縮;2025年1-11月單戶住宅開工同比下降8.4%,多戶住宅開工同比下滑27%,總住宅開工量已跌至1995年以來最低水平。

第三,依舊是風險管理式策略,降息25bp是為了防止經濟下行、并為未來預留空間的審慎操作。美聯儲的決策邏輯是在一系列相互矛盾的風險之間尋找平衡:一方面,就業增長已明確放緩,失業率有所上升,這使得完全按兵不動可能被市場解讀為對經濟下行風險的漠視,加劇金融條件的緊縮;另一方面,通脹水平依然在一定程度上高于目標,若采取50個基點的激進降息,不僅可能向市場傳遞不必要的衰退恐慌,還可能重新推高通脹預期。因此,選擇25個基點這一溫和、可預測的步調,其深層意圖在于進行明確的“預期管理”,向市場確認降息周期仍在持續,以穩定信心。這既是對當前就業疲軟和下行風險增加的及時響應,也為核心通脹的進一步回落爭取了時間,同時為2026年可能面臨的財政政策博弈與經濟結構變化保留了寶貴的政策靈活性。

3???影響:金融條件寬松利好美消費投資,大類資產與中國市場受益

對大類資產:受鮑威爾鴿派表態和美聯儲擴表影響,風險溢價顯著下降,寬松交易開啟,利好風險資產;美元走弱、利好非美資產;2年期美債收益率下行,利好黃金和有色金屬。股市,美聯儲降息利好風險資產,美股上漲,道指漲幅接近1.1%,標普500漲幅接近0.7%;納斯達克指數漲幅0.3%;板塊輪動方面,銀行與科技股領漲,高成長科技板塊受益于降息預期與AI投資加碼。外匯市場,美元承壓,利好歐元、英鎊等非美貨幣,人民幣升值。美元指數下跌0.6%至98.64。商品市場,寬松的流動性環境利好大宗商品,主要是銅鋁等有色金屬和黃金,工業金屬如銅價可能受益于需求預期改善而獲得支撐;美聯儲降息降低持有黃金的機會成本,對金價形成利好。現貨金價由跌轉漲,漲幅0.5%,報4217.09美元/盎司;白銀表現強勁,創歷史新高,漲1.83%至61.78美元/盎司。債市,2年期收益率下行,10年期收益率企穩。寬松交易是主線,但需要注意,今年全球市場普漲、估值較高,且近期AI泡沫的言論不斷,短期可能有調整和獲利了結情緒,長期牛市邏輯未變。

對美國:2025年漸進式降息的核心影響是降低利率成本、支撐消費與企業融資,對經濟提振有限。美聯儲貨幣政策從3月-6月受通脹粘性與關稅沖擊維持緊縮傾向,到9月因就業下行風險啟動降息,再到12月第三次降息,本質是將政策從“非常緊”調至“溫和偏緊”,美國通脹已經從高位明顯回落但仍高于2%目標,意味著貨幣政策可以適當放松,為小幅降息創造了空間;勞動力市場從“過熱”轉向“降溫”,失業率上升和招聘放緩,是促使美聯儲在9月和10月先后降息的直接經濟背景。實體經濟層面:降息更多是防止經濟失速。全年經濟呈現“一季度負增長、二季度強反彈、下半年放緩”的波動格局,并未因降息立即進入高增長。金融條件層面:融資成本顯著下行。2年期美債收益率年內下降約60個基點,30年期房貸利率下降近70個基點,緩解房地產和企業部門的利率壓力。資本市場層面:市場反應總體積極。降息預期與落地支撐了美股估值,使得企業在高利率環境下仍能通過資本市場進行融資,緩沖了對實體投資的沖擊。

對中國:全球貨幣政策轉向寬松的趨勢已經明確,對中國而言,是外需改善、資本流入、政策空間打開的重要窗口期。一是,刺激出口改善。美聯儲降息一定程度上托底美國消費和投資,從而穩定對中國商品和中間品的需求,中國對美出口有望得到提振。二是,資本回流,利好我們的股市、樓市。中美利差改善,將吸引全球資金流入中國的資產市場。對于中國資產而言,A股和港股有望受益于外資流入和市場流動性改善。三是,為國內貨幣政策寬松打開空間。當然,中國貨幣政策以我為主,10月中國多項經濟指標增速放緩至年內低點,面對內需偏弱、外需不確定性的復雜局面,宏觀政策加力提效的必要性明顯上升。

4??展望:溫和寬松是2026年美聯儲貨幣政策大方向

2026年美聯儲貨幣政策的大方向是“溫和降息+有限流動性寬松”,將在經濟基本面支撐與多重約束的博弈中開啟溫和寬松進程。這一方向的核心支撐是當前美國經濟現狀:就業市場呈現溫和降溫態勢但未觸及衰退紅線,通脹雖受關稅等供給端擾動逐步回落,卻仍高于2%的政策目標,同時白宮的政治降息壓力與美聯儲內部決策共識要求形成平衡。基于這一現狀,美聯儲的政策操作將呈現“松中有緊”的特點:一方面謹慎小幅降息、配合階段性擴表,適度釋放流動性以托底增長;另一方面堅決避免大幅寬松,因為過度寬松會推升通脹預期、壓低期限溢價,進而放大長端利率對財政赤字與美債供給的敏感度,可能引發10年期美債收益率“頂牛式”上行,反而收緊整體金融條件。

2026年的三大關鍵事件將進一步校準這一“既要寬松、又要克制” 的路徑:一是,2026年5月鮑威爾任期結束后,特朗普大概率提名偏鴿派人選(目前白宮國家經濟委員會主任凱文?哈西特概率較高)接任美聯儲主席,新領導層雖會在意愿層面強化降息與邊際擴表傾向,但美聯儲內部分歧傳統與央行獨立性原則將形成制衡,輪值票委人員變化導致票委結構可能更偏鷹派,避免政策轉向激進寬松;二是,11月中期選舉前,選民對高生活成本、高房貸利率的不滿將促使白宮與國會持續施壓,要求進一步放寬流動性,但政治層又不愿承擔通脹反彈的責任,這種“既要又要”的矛盾會迫使美聯儲在“響應訴求”與“堅守目標”間反復權衡;三是,美債供給激增與財政赤字高企形成硬約束,一方面需要通過下調短端利率托底經濟,另一方面又必須控制寬松力度以穩定長端利率預期,防止美債市場流動性惡化。